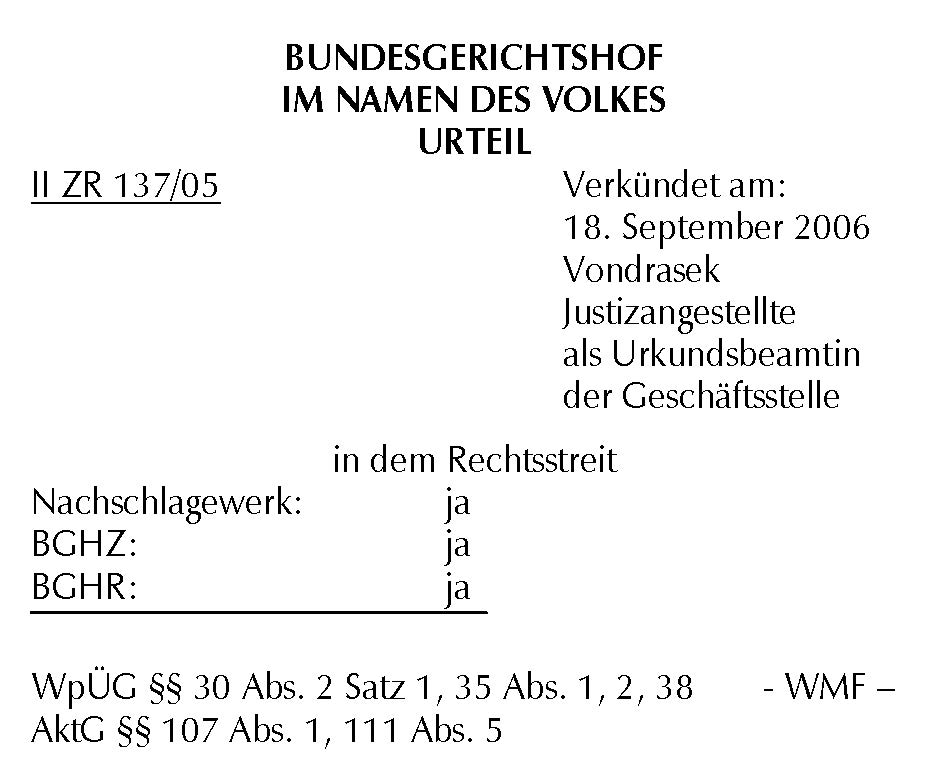

BGH – sentenza 18 settembre 2006 – II ZR 137/05

Società per azioni tedesche quotate – Offerte pubbliche d’acquisto obbligatorie – Calcolo della soglia rilevante – Imputazione all’afferente di azioni detenute da un altro socio – Patti parasociali che non concernono il diritto di voto

L’imputazione delle azioni prevista nel §30 (2), prima frase, WpÜG, riguarda solamente gli accordi inerenti all’esercizio dei diritti di voto inerenti le azioni della società bersaglio, vale a dire solamente l’esercizio del diritto di voto in assemblea (1).

Società per azioni tedesche quotate – Offerte pubbliche d’acquisto obbligatorie – Calcolo della soglia rilevante – Imputazione all’afferente di azioni detenute da un altro socio – Patti parasociali sulla nomina dei membri del consiglio di gestione

La nomina del presidente del consiglio di sorveglianza tra i componenti del consiglio stesso (§107 (1) AktG; §27 MitbestG), diversamente dalla nomina di questi ultimi da parte dell’assemblea, non integra la fattispecie di cui al §30 (2), prima frase, WpÜG. Al contrario, un’applicazione di tale norma, estensiva e non corrispondente alla esplicita lettera della legge, anche ad accordi interni al consiglio di sorveglianza contrasterebbe con la posizione di autonomia dei componenti del consiglio stesso, i quali sono vincolati solo al perseguimento dell’interesse sociale e nell’esercizio dei loro poteri non sono soggetti a direttive (§111 (5) AktG) (2).

Società per azioni tedesche quotate – Offerte pubbliche d’acquisto obbligatorie – Violazione dell’obbligo di promuovere l’offerta – Diritto agli interessi – Insussistenza a favore di un soggetto le cui azioni sono imputate all’offerente del diritto

Un socio della società bersaglio non è titolare della pretesa agli interessi dovuti per la violazione dell’obbligo di opa in base al §38 WpÜG, quando i suoi diritti di voto sono imputati all’offerente per attività concertata di cui all’§30 (2), prima frase, WpÜG, poiché in una simile ipotesi anch’egli è tenuto all’opa obbligatoria in base al §35 WpÜG (3).

a) Die Zurechnungsnorm des § 30 Abs. 2 Satz 1 WpÜG erfasst nur solche Vereinbarungen, die sich auf die Ausübung von Stimmrechten aus Aktien der Zielgesellschaft, d.h. nur die Stimmrechtsausübung in der Hauptversammlung, beziehen.

b) Anders als die Wahl der Aufsichtsratsmitglieder durch die Hauptversammlung erfüllt die Wahl des Aufsichtsratsvorsitzenden aus der Mitte des Aufsichtsrats (§ 107 Abs. 1 AktG; § 27 MitbestG) nicht den Zurechnungstatbestand des § 30 Abs. 2 Satz 1 WpÜG. Einer – von dem eindeutigen Gesetzeswortlaut nicht gedeckten, extensiven – Anwendung dieser Norm auf Abstimmungsvorgänge innerhalb des Aufsichtsrats steht die unabhängige Rechtsstellung der Aufsichtsratsmitglieder entgegen, die allein dem Unternehmensinteresse verpflichtet sind und im Rahmen der ihnen persönlich obliegenden Amtsführung keinen Weisungen unterliegen (§ 111 Abs. 5 AktG).

c) Anspruchsberechtigt hinsichtlich eines (isolierten) Zinsanspruchs gemäß § 38 WpÜG ist nicht derjenige Aktionär der Zielgesellschaft, dessen Stimmrechte aufgrund seiner Beteiligung an dem abgestimmten Verhalten dem "Bieter" gemäß § 30 Abs. 2 Satz 1 WpÜG dergestalt zuzurechnen sind, dass er seinerseits ebenfalls meldungs- und angebotspflichtig (§ 35 WpÜG) wäre.

BGH, Urteil vom 18. September 2006 – II ZR 137/05 – OLG München

LG München I

Der II. Zivilsenat des Bundesgerichtshofes hat auf die mündliche Verhandlung vom 18. September 2006 durch den Vorsitzenden Richter Prof. Dr. Goette und die Richter Dr. Kurzwelly, Kraemer, Prof. Dr. Gehrlein und Caliebe

für Recht erkannt:

Auf die Revision der Beklagten und der Streithelferin zu 1 wird das Urteil des 7. Zivilsenats des Oberlandesgerichts München vom 29. April 2005 aufgehoben.

Die Berufung der Klägerin gegen das Urteil der 5. Kammer für Handelssachen des Landgerichts München I vom 11. März 2004 wird zurückgewiesen.

Die Klägerin hat die Kosten der Rechtsmittelverfahren einschließlich der durch die Nebeninterventionen auf Beklagtenseite verursachten Kosten zu tragen.

1 Die Klägerin, die Beklagte und ihre beiden Streithelferinnen (1. W. und W. AG – W & W; 2. D. Bank AG) sind – zum Teil über Tochtergesellschaften vermittelt – Großaktionäre der dem Mitbestimmungsgesetz unterliegenden W. M. AG (im Folgenden: WM. ). Dabei halten die Klägerin 33,36 %, die Beklagte und die W & W je 17 % sowie die D. Bank 17,56 % der stimmberechtigten Aktien; die restlichen Stimmrechtsaktien befinden sich im Streubesitz. Die Beklagte und ihre beiden Streithelferinnen (im Folgenden auch bezeichnet als: die drei Finanzinvestoren) hatten ihre Beteiligungen im Jahre 1993 von der – auch die Klägerin beherrschenden – Unternehmensgruppe Dr. S. erworben und daraufhin im Dezember 1993 mit der Klägerin einen Vertrag geschlossen, in dem die Großaktionäre sich nicht nur gegenseitig Vorkaufsrechte auf ihre jeweiligen WM. -Aktienpakete einräumten, sondern auch eine gemeinsame Abstimmung bei den Aufsichtsratswahlen verabredeten: Danach sollten die Klägerin zwei Mitglieder und die Finanzinvestoren je ein Mitglied in den insgesamt 12-köpfigen Aufsichtsrat der WM. entsenden, die anschließend jeweils ein von den Finanzinvestoren nominiertes Mitglied zum Vorsitzenden sowie ein von der Klägerin vorgeschlagenes Mitglied zum zweiten stellvertretenden Vorsitzenden des Aufsichtsrats wählen sollten.

2 In der zweiten Hälfte des Jahres 2002 versuchten sowohl die beiden Streithelferinnen als auch die Klägerin – letzten Endes vergeblich -, ihre Beteiligungen an der WM. diskret zu veräußern. Seit Anfang 2003 kam es deswegen und im Zusammenhang mit den am 26. Juni 2003 anstehenden Aufsichtsratswahlen zu Differenzen zwischen den beteiligten Großaktionären. Im Rahmen informeller Vorgespräche stieß zunächst ein Vorschlag des amtierenden Aufsichtsratsvorsitzenden K. (D. Bank), den seinerzeit noch amtierenden Vorstandsvorsitzenden der WM. , A. , zum neuen Aufsichtsratsvorsitzenden zu wählen, auf Bedenken der beiden anderen Finanzinvestoren "aus corporate-governance-Gründen". In einer Besprechung der vier Großaktionäre vom 10. Februar 2003 machten die Finanzinvestoren gegenüber Dr. S. deutlich, dass sie sich wegen der ungünstigen Verfassung der Märkte jedenfalls seinerzeit nicht von den von ihnen gehaltenen WM. -Aktienpaketen trennen wollten; demgegenüber wollte die Gruppe Dr. S. weiter versuchen, einen Käufer für das von ihr gehaltene Aktienpaket – jedoch nicht unter dem Einstandspreis des Jahres 1993 – zu finden. Gleichzeitig wurde Übereinstimmung erzielt, K. – der wieder den Aufsichtsratsvorsitz übernehmen sollte -, Dr. H. (W & W), Dr. Ha. (Beklagte), A. und zwei noch zu benennende Vertreter der Gruppe Dr. S. für den Aufsichtsrat vorzuschlagen.

3 Durch schriftliche Vereinbarung hoben die beteiligten Großaktionäre der WM. im März 2003 den Vertrag vom Dezember 1993 mit Wirkung zum 31. März 2003 ersatzlos auf. Gleichzeitig vereinbarten sie, in der Hauptversammlung vom 26. Juni 2003 bei der Wahl der Vertreter der Anteilseigner in den Aufsichtsrat der WM. für B. S. und Rechtsanwalt M. (als Vertrauenspersonen der Gruppe Dr. S. ) sowie A. , Dr. Ha. , Dr. H. und K. zu stimmen. Trotz dieser Einigung kam es zu weiteren Differenzen über die Person des künftigen Aufsichtsratsvorsitzenden. Weil Dr. S. sich gegen die Wiederwahl K. als Aufsichtsratsvorsitzenden sperrte und statt dessen seinen Vertrauensmann M. durchsetzen wollte, verständigte sich die Investorengruppe – die ihrerseits nicht eine Steigerung des Einflusses der S. -Gruppe hinnehmen wollte – auf A. . Kurz vor der Hauptversammlung ließen die Finanzinvestoren die S. -Gruppe wissen, sie legten Wert darauf, dass die Anteilseignerseite „mit einer Stimme“ für A. abstimme und dass sie deshalb – selbst wenn die Zustimmung der Arbeitnehmerseite bereits gesichert sei – Stimmenthaltungen von Seiten der Klägerin nicht akzeptierten; falls dies dennoch geschehe, würden sie dafür sorgen, dass die Position des zweiten stellvertretenden Aufsichtsratsvorsitzenden nicht wie bisher mit M. , sondern gar nicht mehr besetzt werde. Dem beugte sich die Gruppe Dr. S. nur widerstrebend. In der Hauptversammlung vom 26. Juni 2003 wurden die von den Anteilseignern zu bestimmenden Aufsichtsratsmitglieder entsprechend der schriftlichen Vereinbarung von Ende März 2003 gewählt. Im Anschluss hieran wählte der Aufsichtsrat in seiner konstituierenden Sitzung – u.a. mit den Stimmen von Frau S. und M. – aus seiner Mitte A. zum Aufsichtsratsvorsitzenden und M. zu dessen zweitem Stellvertreter.

4 Die Klägerin verlangt im Wege der Teilklage von der Beklagten gemäß § 38 WpÜG die Zahlung von Zinsen in Höhe von 200.000,00 € mit der Begründung, die Beklagte habe insbesondere durch die abgesprochene Wahl A. 's zum Aufsichtsratsvorsitzenden gemeinsam mit den beiden anderen Finanzinvestoren die Kontrolle über die WM. erlangt, dies jedoch weder angezeigt noch ein Pflichtangebot unterbreitet. Das Landgericht (ZIP 2004, 1101) hat die Klage abgewiesen; das Berufungsgericht (ZIP 2005, 856) hat ihr stattgegeben. Mit der – vom Berufungsgericht zugelassenen – Revision verfolgen die Beklagte und die Streithelferin zu 1 ihr Klageabweisungsbegehren weiter.

Entscheidungsgründe:

5 Die Revision ist begründet und führt unter Aufhebung des angefochtenen Urteils zur Wiederherstellung des klageabweisenden Urteils des Landgerichts (§§ 562 Abs. 1, 563 Abs. 3 ZPO).

6 I. Das Berufungsgericht ist der Ansicht, die Beklagte sei gemäß § 38 Abs. 1 WpÜG zur Zahlung von Zinsen auf die von ihr der Klägerin anzubietende angemessene Gegenleistung für deren Aktien an der WM. mindestens in der eingeklagten Höhe verpflichtet. Denn die Beklagte habe aufgrund der gebotenen Zurechnung der Stimmrechtsbeteiligungen der beiden anderen Finanzinvestoren mit insgesamt über 51 % der Stimmrechte die Kontrolle über die WM. erlangt, ohne den ihr daraus nach § 35 WpÜG erwachsenen Pflichten zur Veröffentlichung und zur Abgabe eines Pflichtangebots nachgekommen zu sein. Die Zurechnung sei vor allem deshalb geboten, weil in der von den drei Finanzinvestoren gemeinsam verabredeten und durchgesetzten Wahl A. 's zum Aufsichtsratsvorsitzenden ein über den Einzelfall hinausgehendes abgestimmtes Verhalten zur Einflussnahme auf die Zielgesellschaft im Sinne von § 30 Abs. 2 Satz 1 WpÜG zu sehen sei.

7 II. Diese Beurteilung hält revisionsrechtlicher Nachprüfung nicht stand.

8 Die Klage ist – wie das Landgericht zu Recht entschieden hat – abzuweisen, weil die Klägerin keinen Anspruch auf Zahlung von Zinsen gemäß § 38 Abs. 1 WpÜG hat.

9 1. Zweifelhaft ist bereits, ob, wovon das Berufungsgericht ohne nähere Erörterung ausgeht, § 38 WpÜG überhaupt – unabhängig von der selbst nicht individuell einklagbaren "Gegenleistung" – einen selbständig durchsetzbaren Anspruch der Aktionäre gegen den Bieter begründet (so allerdings: Hecker in Baums/Thoma, WpÜG § 38 Rdn. 10; Ihrig, ZHR 167 (2003), 315, 347 f.; Kremer/Oesterhaus in Kölner Komm.z.WpÜG § 38 Rdn. 25; Schnorbus, WM 2003, 657, 663; im Ergebnis ebenso Ekkenga in Ehricke/ Ekkenga/Oechsler, Wertpapiererwerbs- und Übernahmegesetz § 38 Rdn. 3). Gleichermaßen kommt nämlich in Betracht, den Anspruch aus § 38 WpÜG – wofür nicht zuletzt dessen Wortlaut und die dazu gegebene Regierungsbegründung sprechen (BR-Drucks. 574/01, S. 152: "... die zu erbringende Gegenleistung erhöht sich um die Zinsen") – als unselbständige Nebenforderung anzusehen (so z.B. Assmann in Assmann/Pötzsch/U. H. Schneider, WpÜG § 38 Rdn. 2; Noack in Schwark, Kapitalmarktrecht 3. Aufl. § 38 WpÜG Rdn. 9; Steinmeyer/Häger, WpÜG § 38 Rdn. 3) oder die Vorschrift als vertragsgestaltende Bestimmung einzuordnen (so Simon, NZG 2005, 541, 543; Hommelhoff/Witt in HaarmannSchüppen, Frankfurter Komm.z.WpÜG 2. Aufl. § 38 Rdn. 3 f., 22). Bei einem solchen Normverständnis stünden Zinsen nur denjenigen Aktionären zu, die ein bereits unterbreitetes Angebot angenommen haben und denen deshalb Schutz vor Verzögerungen gebührt. Folgte man den beiden letztgenannten Ansichten, so wäre hier das auf Zahlung von Zinsen gerichtete Begehren der Klägerin von vornherein unbegründet, weil von der Beklagten ein öffentliches Angebot bislang nicht unterbreitet wurde und ein daraus resultierender Hauptanspruch noch nicht entstanden ist.

10 2. Der Senat braucht diese Rechtsfrage jedoch nicht zu entscheiden, weil auch dann, wenn man mit der erstgenannten Meinung § 38 WpÜG als eigenständige Anspruchsnorm mit Sanktionscharakter ansieht, die für den Zinsanspruch der Klägerin erforderlichen Voraussetzungen der §§ 35, 30 Abs. 2 Satz 1 WpÜG entgegen der Ansicht des Berufungsgerichts in mehrfacher Hinsicht nicht erfüllt sind.

11 a) Die Klägerin käme selbst dann nicht als mögliche Berechtigte eines Zinsanspruchs aus § 38 WpÜG gegen die Beklagte in Betracht, wenn man – wie das Berufungsgericht – die Vereinbarung zur Wahl des Aufsichtsratsvorsitzenden und dessen zweiten Stellvertreters für einen zur Begründung einer Zurechnung nach § 30 Abs. 2 Satz 1 WpÜG geeigneten Vorgang hielte.

12 Zu den Anspruchsberechtigten eines Zinsanspruchs gemäß § 38 WpÜG gehörten in einem solchen Fall nicht diejenigen Aktionäre der Zielgesellschaft, deren Stimmrechte dem Bieter gemäß § 30 Abs. 2 Satz 1 WpÜG dergestalt zuzurechnen sind, dass sie selbst als Bieter anzusehen und damit ihrerseits angebotspflichtig wären.

13 Eine solche Konstellation läge hier aber in Bezug auf sämtliche vier Großaktionäre, d.h. sowohl die drei Finanzinvestoren als auch die Klägerin selbst, nicht nur hinsichtlich der auf der schriftlichen Vereinbarung vom März 2003 beruhenden – vorgelagerten – Wahl des Aufsichtsrats, sondern auch bezüglich der – vom Berufungsgericht als entscheidend angesehenen – anschließenden Wahl des Aufsichtsratsvorsitzenden vor. Denn die Wahl A. 's zum Aufsichtsratsvorsitzenden – wie auch die M. 's zu dessen zweitem Stellvertreter – war nicht allein unter den drei Finanzinvestoren, sondern auch mit der Klägerin selbst abgesprochen. Daher müssten nicht nur die drei Finanzinvestoren sich untereinander ihre jeweiligen Stimmrechte wechselseitig und zudem noch zusätzlich diejenigen der Klägerin zurechnen lassen; vielmehr wären auch umgekehrt der Klägerin die Stimmrechte der drei Finanzinvestoren zuzurechnen mit der Folge, dass sie selbst ebenfalls – wie die anderen Großaktionäre – angebotspflichtig wäre.

14 Nach den vorinstanzlichen Feststellungen wurde der Klägerin am Vorabend der Hauptversammlung von Vertretern der Finanzinvestoren unterbreitet, dass der von ihr favorisierte M. nur dann zum stellvertretenden Aufsichtsratsvorsitzenden gewählt werde, wenn im Gegenzug die Vertreter der Klägerin im Aufsichtsrat für die Wahl A. 's zum Aufsichtsratsvorsitzenden stimmten, d.h. von einer Stimmenthaltung absehen würden. Hieran richteten alle Beteiligten ihr Stimmverhalten aus. Dass von Seiten der Klägerin die Wahl des Aufsichtratsvorsitzenden nicht gänzlich freiwillig erfolgte, sondern sie sich dem Druck der drei Finanzinvestoren beugte, steht einer wechselseitigen Zurechnung mit der Folge einer daraus resultierenden Angebotspflicht sämtlicher Großaktionäre nicht entgegen. Denn für ein abgestimmtes Verhalten im Sinne von § 30 Abs. 2 Satz 1 WpÜG ist es grundsätzlich gleichgültig, auf welchen Motiven die Abstimmung beruht. Ausreichend ist eine gegenseitige Koordinierung der Verhaltensweisen aufgrund eines bewussten geistigen Kontakts – was die Möglichkeit mit einschließt, dass die Abstimmung nicht freiwillig erfolgt (vgl. Wackerbarth in MünchKomm.z.AktG 2. Aufl. § 30 WpÜG Rdn. 20 m.Nachw.; vgl. im Ansatz auch Pentz, ZIP 2003, 1478, 1486).

15 So lag es hier, als der von der Klägerin favorisierte M. im Gegenzug zu dem von den drei Finanzinvestoren favorisierten A. gewählt wurde. Soweit die Klägerin demgegenüber meint, eine wechselseitige Zurechnung scheide im Falle einer Drohung aus (so Pentz aaO S. 1491), kommt es in der vorliegenden Fallkonstellation nicht darauf an, ob dem zu folgen wäre. Denn in der Ankündigung der drei Finanzinvestoren am Vorabend der Hauptversammlung ist keine widerrechtliche Drohung mit einem (empfindlichen) Übel i.S. von § 123 BGB zu sehen; vielmehr ist diese Verhaltensweise lediglich Teil des – in der Praxis üblichen – Machtkampfes zwischen verschiedenen Interessengruppen von Großaktionären über die Durchsetzung bestimmter, von der jeweiligen Seite favorisierter Kandidaten, der mit mehr oder minder „harten Bandagen“ ausgefochten wird und der in der Regel schließlich – so auch hier – mit einem Kompromiss, bisweilen auf dem kleinsten gemeinsamen Nenner, endet. Das wird im vorliegenden Fall besonders deutlich daran, dass letztlich keine der beiden Seiten ihren zunächst favorisierten Kandidaten für den Vorsitz im Aufsichtsrat durchsetzen konnte und man sich schließlich notgedrungen auf A. als Kompromisskandidat einigte. Die Tatsache, dass die Finanzinvestoren eine Stimmenthaltung der Gegenseite bei der Wahl A. 's nicht akzeptieren wollten – weil aus ihrer Sicht die Anteilseignerseite bei der Wahl im mitbestimmten Aufsichtsrat „mit einer Stimme“ sprechen sollte – und dieser nicht unangemessenen Forderung durch die Verknüpfung mit ihrem Stimmverhalten hinsichtlich des Kandidaten der Gegenseite, M., für den zweiten stellvertretenden Aufsichtsratsvorsitzenden Nachdruck verliehen haben, erreicht ersichtlich nicht den Unrechtsgehalt einer – unzulässigen – Drohung i. S. von § 123 BGB.

16 Bei dieser speziellen Konstellation des Machtkampfes zwischen verschiedenen Großaktionären, in dem schließlich eine „einvernehmliche“ Wahl abgesprochen wird, entfällt das Recht der Klägerin, nach § 38 Abs. 1 WpÜG Zinsen von dem „Mittäter“ zu verlangen, da die vom Gesetz bezweckte Sanktion der Verletzung der Verpflichtung zur Meldung und zum Pflichtangebot nicht demjenigen zugute kommen soll, der diese Verpflichtung ebenfalls verletzt, daher selbst angebotspflichtig wäre und aus diesem Grunde nicht in den Schutzbereich der Norm fällt.

17 b) Abgesehen davon erfüllt die abgestimmte Wahl des Aufsichtsratsvorsitzenden – entgegen der Ansicht des Berufungsgerichts – ohnehin nicht den Zurechnungstatbestand des § 30 Abs. 2 Satz 1 WpÜG. Die Vorschrift erfasst nach ihrem eindeutigen Wortlaut nur solche Vereinbarungen, die sich auf die Ausübung von Stimmrechten aus Aktien der Zielgesellschaft, d.h. nur die Stimmrechtsausübung in der Hauptversammlung, beziehen (h.M.: Diekmann in Baums/Thoma aaO § 30 Rdn. 72 f.; Kuthe/Brockhaus, DB 2005, 1266, 1267; Louven, BB 2005, 1414, 1415; Pentz aaO S.1481; Weiler/Meyer, NZG 2003, 909, 910; ähnlich – Ausübung von "Verwaltungs- bzw. Mitgliedschaftsrechten" aus Aktien – : Casper, ZIP 2003, 1469, 1476 f.; Seibt, ZIP 2004, 1829, 1833; v. Bülow in Kölner Komm.z.WpÜG § 30 Rdn. 114; Liebscher, ZIP 2002, 1005, 1007). Wollte man – wie das Berufungsgericht – auch auf die Aufsichtsratssitzung als solche beschränkte und allein in ihr vorgenommene Abstimmungsvorgänge unter die Norm subsumieren, so würde dies die Wortlautgrenze des § 30 Abs. 1 Satz 2 WpÜG sprengen; auch teleologisch wären solche Abstimmungen im Aufsichtsrat nicht mehr von der Norm erfasst, da es gerade nur um die Zurechnung von unmittelbar ausgeübten Stimmrechten aus Aktien infolge von Absprachen zwischen Aktionären geht und nicht um die – bezogen auf den Anteilseignerkreis – mediatisierte Einflussnahme auf Mitglieder des Aufsichtsrats als eines unabhängigen Kontrollorgans. Zudem folgt für die Auslegung der Zurechnungsbestimmungen in §§ 30 Abs. 1 und 2 WpÜG bereits aus der Bußgeldvorschrift des § 60 WpÜG i.V. mit Art. 103 Abs. 2 GG und § 3 OWiG, dass diese Zurechnungsvorschriften wortlautgemäß zu verstehen und daher Analogien zu Lasten des Betroffenen ausgeschlossen sind (so zutreffend: Pentz aaO S. 1480).

18 Einer – extensiven – Anwendung des § 30 Abs. 2 WpÜG auf Abstimmungen innerhalb des Aufsichtsrats – wie hier der Wahl des Aufsichtsratsvorsitzenden und seines zweiten Stellvertreters – steht schließlich die unabhängige Rechtsstellung der Aufsichtsratsmitglieder entgegen. Diese sind allein dem Unternehmensinteresse verpflichtet und unterliegen im Rahmen der ihnen persönlich obliegenden Amtsführung keinen Weisungen (§ 111 Abs. 5 AktG; vgl. schon: Senat BGHZ 36, 296, 306; 90, 381, 398; h.M. im Schrifttum: Hoffmann-Becking in Münch. Hdb. GesR IV § 33 Rdn. 7 ff.; Hopt/M. Roth in Großkomm.z.AktG 4. Aufl. § 111 Rdn. 745; Lutter/Krieger, Rechte und Pflichten des Aufsichtsrats 4. Aufl. Rdn. 692; Mertens in Kölner Komm.z.AktG 2. Aufl. § 111 Rdn. 90; Raiser, ZGR 1978, 391, 399 ff., 404; Semler in MünchKomm.z.AktG 2. Aufl. § 111 Rdn. 453). Dies gilt für gewählte wie für entsandte Mitglieder, für Anteilseignervertreter und für Arbeitnehmervertreter gleichermaßen. Es ist daher verfehlt, sie – wie die Klägerin für richtig hält – als „Vertreter“ der Aktionäre anzusehen, in deren Diensten sie früher standen oder gegenwärtig stehen oder auf deren Vorschlag sie gewählt wurden. Das durch den Aktienbesitz verkörperte Stimmrecht in der Aktiengesellschaft setzt sich im Aufsichtsrat nicht etwa in der Person derjenigen Mitglieder fort, die in Diensten dieses oder jenes Aktionärs stehen oder standen oder von diesem oder jenem Aktionär zur Wahl vorgeschlagen worden sind (vgl. BGHZ 36, 296, 306 – für entsandte Aufsichtsratsmitglieder).

19 c) Das Berufungsgericht hat ferner – selbst auf der Grundlage des von ihm eingenommenen, allerdings fehlerhaften Standpunktes, dass die Zurechnungsnorm des § 30 Abs. 2 WpÜG grundsätzlich auch auf die Wahl des Aufsichtsratsvorsitzenden anwendbar sei – die in § 30 Abs. 2 Satz 1 WpÜG vorgesehene Ausnahme für ein abgestimmtes Verhalten „im Einzelfall“ verkannt.

20 aa) Das gilt ersichtlich dann, wenn man mit der h.M. in der obergerichtlichen Rechtsprechung und der Literatur das Vorliegen des Einzelfalls – jedenfalls in erster Linie – formal, d.h. bezogen auf die Häufigkeit des Abstimmungsverhaltens, bestimmt (vgl. OLG Stuttgart ZIP 2004, 2232, 2236 f. – zu § 22 WpHG; OLG Frankfurt ZIP 2004, 1309, 1314; Diekmann aaO § 30 Rdn. 75, 80; Kuthe/Brockhaus aaO S. 1266; Lange, ZBB 2004, 22, 27; Casper aaO S. 1476 – „punktuell“; v. Bülow aaO § 30 Rdn. 137 ff.; v. Bülow/Bücker, ZGR 2004, 700, 714; Seibt aaO S. 1833; für die Wahl zum Aufsichtsrat differenzierend: U. H. Schneider in Assmann/Pötzsch/U. H. Schneider aaO § 30 Rdn. 111). Denn unzweifelhaft haben die Finanzinvestoren sich untereinander nach dem Auslaufen der Ursprungsvereinbarung sämtlicher Großaktionäre zum 31. März 2003 nur in einem Fall („punktuell“), nämlich hinsichtlich des Abstimmungsverhaltens bei der Wahl des Aufsichtsratsvorsitzenden, verständigt.

21 Für eine formale Bestimmung des Einzelfalls spricht nicht nur der Wortlaut der Norm, sondern auch der Aspekt der Rechtssicherheit; würde man – wie das Berufungsgericht – die Vereinbarung zu einer einzelnen Abstimmung bereits für ausreichend erachten, sofern diese Abstimmung nur eine hinreichend nachhaltige Wirkung in der Zukunft zeitigt, so wäre unsicher, welchen Abstimmungsgegenständen eine derart hinreichende Bedeutung beizumessen wäre.

22 bb) Selbst wenn man aber der vom Berufungsgericht befürworteten materiell-rechtlichen Betrachtungsweise (dafür: Casper/Bracht, NZG 2005, 839 f.; Louven aaO S. 1415; wohl auch Oechsler aaO § 30 Rdn. 24) folgen und den Ausnahmetatbestand des Einzelfalls auch bei einmaliger Abstimmung verneinen würde, sofern mit ihr zusätzlich eine weitreichende Zielvereinbarung verbunden ist, müsste hier in der bloßen Abrede, A. zum Aufsichtsratsvorsitzenden zu wählen, ein Einzelfall gesehen werden.

23 Wie das Berufungsgericht nämlich selbst einschränkt, wäre Voraussetzung für eine derartige Zielvereinbarung, dass sie über allgemein gehaltene Ziele hinausgeht und mit ihr weitreichende, konkret gefasste unternehmerische Absichten verfolgt werden. Ansonsten führte nämlich, was auch das Berufungsgericht insoweit mit Recht vermeiden will, bereits jede – in der Praxis übliche – koordinierte Besetzung des Aufsichtsrats wie auch die anschließende „abgestimmte“ Wahl des Vorsitzenden innerhalb dieses Organs zu einer gegenseitigen Zurechnung der Stimmanteile.

24 Ein konkretes unternehmerisches Konzept, das über allgemein gehaltene Vorstellungen hinausginge, war mit der bloßen Wahlabsprache der Investorengruppe nach den Feststellungen des Berufungsgerichts indes nicht verbunden. Darunter fällt ersichtlich nicht das allgemeine Ziel, die Interessen der Finanzinvestoren und des Unternehmens zu vertreten, wie hier etwa das Bestreben eines geschlossenen Auftretens der Anteilseigner im Aufsichtsrat oder der engen Begleitung des neuen Vorstandsvorsitzenden durch den Aufsichtsrat. Eine weitergehende konkrete Zielvereinbarung wäre daher allenfalls dann denkbar, wenn mit der Person des zu wählenden Aufsichtsratsvorsitzenden ein bestimmtes Konzept der Unternehmensführung untrennbar verbunden gewesen wäre.

25 Hierzu hat weder das Berufungsgericht entsprechende Feststellungen zu treffen vermocht noch ergeben sich aus dem streitigen Vortrag der Parteien dahingehende Anhaltspunkte. Vielmehr war es nach Aufhebung der ursprünglichen Vereinbarung der vier Großaktionäre aus dem Jahre 1993 so, dass die Interessen der Finanzinvestoren – soweit sie gleichgelagert waren – nicht etwa auf unternehmerische Gestaltung, sondern im Gegenteil auf die – damals schwierige – Veräußerung ihrer jeweiligen Beteiligungen gerichtet waren und dass sie im Zusammenhang damit lediglich darauf bedacht waren, eine Verstärkung des Einflusses der Gruppe Dr. S. – wenn diese denn ebenfalls ihr Beteiligungspaket nicht veräußern konnte – zu verhindern. Darin liegt aber ersichtlich kein gemeinsames Konzept für eine dauerhafte und breitflächige Einflussnahme (vgl. dazu U. H. Schneider aaO § 30 Rdn. 111; ders., WM 2006, 1321, 1324) als beabsichtigte Folge gerade der Wahl A. 's zum Aufsichtsratsvorsitzenden.

26 III. Das Berufungsurteil erweist sich auch nicht aus anderen Gründen als im Ergebnis zutreffend (§ 561 ZPO). Sonstige Absprachen im Sinne eines „acting in concert“ zwischen den drei Finanzinvestoren, die für sich genommen die Zurechnungsvoraussetzungen nach § 30 Abs. 2 Satz 1 WpÜG begründen würden, sind nach den Feststellungen des Berufungsgerichts nicht ersichtlich. Insbesondere ergibt sich ein solcher Zurechnungstatbestand nicht aus der zwischen den Finanzinvestoren getroffenen sog. standstill-Vereinbarung (h.M.: vgl. dazu v. Bülow aaO § 30 Rdn. 124; v. Bülow/Bücker, ZGR 2004, 669, 716; Casper aaO S. 1476; Diekmann aaO § 30 Rdn. 82; Schüppen/Walz in Haarmann/Schüppen aaO § 30 Rdn. 65; Seibt aaO S. 1832; Sudmeyer, BB 2002, 685, 688 Fn. 58; differenzierend U. H. Schneider, WM aaO S. 1325 m.w.Nachw.). Die Abrede zielte im vorliegenden Fall nämlich – wie dargelegt – lediglich auf ein gegenseitiges Verhalten der drei Investoren im Hinblick auf eine möglichst verlustfreie Veräußerung der von ihnen jeweils gehaltenen Aktienpakete ab, nicht jedoch darauf, die Unternehmenspolitik der Zielgesellschaft (nachhaltig) zu beeinflussen.

27 Entgegen der Ansicht der Klägerin führt auch eine Gesamtbetrachtung der Stillstandsvereinbarung und der verabredeten Wahl des Aufsichtratsvorsitzenden zu keiner anderen Beurteilung.

Goette Kurzwelly Kraemer

Gehrlein Caliebe

Vorinstanzen:

LG München I, Entscheidung vom 11.03.2004 – 5 HKO 16972/03 –

OLG München, Entscheidung vom 27.04.2005 – 7 U 2792/04 –

(1-2-3) Acting in concert e opa obbligatoria in una sentenza del BGH tedesco (*)

Articoli Correlati: societā per azioni tedesche quotate - calcolo della soglia rilevante - patti parasociali

1. Il caso - 2. La normativa di riferimento - 3. Le opinioni di dottrina e giurisprudenza - 4. Commento - NOTE

Il BGH affronta un caso relativo al c.d. “acting in concert” che fa scattare l’opa obbligatoria, ossia unadelle ipotesi più discusse della disciplina delle opa, sempre fonte di contestazioni e incertezze e non solo nel diritto tedesco. L’uso del termine inglese “acting in concert” non è casuale, poiché, come meglio vedremo tra breve illustrando la normativa, il diritto tedesco estende l’obbligo di promuovere l’opa totalitaria non solo agli “acquisti di concerto”, come nel diritto italiano [1] o in quello inglese [2], ma anche all’attività concertata in maniera stabile tra più soci in base ad un accordo espresso o “in altre maniere Il quesito principale della sentenza in esame [1] era se il concerto tra soci che fa scattare l’obbligo di opa possa manifestarsi attraverso il voto dei componenti del consiglio di sorveglianza sull’elezione del presidente del consiglio stesso e dei suoi sostituti. Il caso era il seguente. La società attrice (in seguito: l’“Attore”) deteneva poco più del 33% del capitale con diritto di voto della società WMF AG, mentre il convenuto e i suoi litisconsorti (in seguito, gli: “Investitori”) detenevano rispettivamente circa il 17% del capitale con voto. Gli Investitori avevano acquistato tali partecipazioni nel 1993 dal gruppo di società “Dr. S.” che controllava l’Attore e, contestualmente, avevano stipulato un patto parasociale contenente: (a) diritti di prelazione reciproci in caso di alienazione delle azioni; (b) l’impegno a concordare la nomina dei componenti del consiglio di sorveglianza, del presidente del consiglio stesso e dei suoi due sostituti; occorre rammentare che WMF AG era sottoposta alla legge sulla cogestione del 1976 [2] e che, pertanto, i soci erano chiamati ad eleggere solo metà dei componenti del consiglio di sorveglianza [3], mentre il presidente e i sostituti dovevano essere eletti dal consiglio stesso a maggioranza rafforzata [4]. Il patto parasociale viene sciolto nel 2003, ma i soci paciscenti si accordarono per eleggere comunque di comune accordo i componenti del consiglio di sorveglianza nell’assemblea successiva. Attore e Investitori, peraltro, non si accordano sul nome del presidente del consiglio di sorveglianza; in particolare, gli Investitori comunicarono [continua ..]

Per il diritto tedesco anche il semplice agire di concerto può realizzare un mutamento della struttura del controllo tale da far sorgere l’obbligo di opa [15]. Il §30 WpÜG dispone che si imputino ad un soggetto (nella norma indicato come l’“Offerente”) anche: (a) le azioni non detenute direttamente da lui ma da società controllate oppure che sono detenute dall’offerente ma non a titolo di proprietà (ad es.: patti fiduciari o pegno) [16]; (b) i diritti di voto spettanti ad un terzo con cui “l’offerente o società da questo controllate concertano i loro comportamenti in relazione alla società bersaglio [17] e sulla base di un accordo o in altre maniere; sono eccettuati gli accordi sull’esercizio del diritto di voto in un caso singolo” [18]. La sentenza in esame riguardava una delle sanzioni previste dal diritto tedesco contro la violazione dell’obbligo di opa, ossia il diritto dei soci pretermessi agli interessi sul prezzo dell’opa non lanciata [19]. Più precisamente, l’Offerente è tenuto a corrispondere agli azionisti della società bersaglio, per tutta la durata della violazione, interessi sul corrispettivo dell’opa non lanciata, nella misura del tasso di interesse previsto dal BGB aumentato del 5% annuo. Quest’obbligo sorge quando l’Offerente (i) non rende pubblico il superamento della soglia che fa scattare l’opa obbligatoria [20], (ii) non lancia l’opa obbligatoria nei termini di legge [21], oppure (iii) quando l’autorità di vigilanza ha vietato l’opa per lacune del documento o violazioni di legge, perché l’Offerente ha annunciato la decisione di lanciare l’opa ma non ha presentato all’autorità il documento nei termini di legge [22]. Nonostante non siano trattati dalla sentenza in esame, è opportuno ricordare che il diritto tedesco prevede altri meccanismi di reazione contro la violazione dell’obbligo di opa: (a) sanzioni pecuniarie [23]; (b) sospensione dei diritti di voto ed amministrativi (e anche di quelli economici se la violazione è dolosa) dell’intera partecipazione del mancato offerente e di chi ha agito in concerto con questo [24]. Incerte e dibattute sono due questioni, che non possono essere trattate in questa sede ma che sono strettamente [continua ..]

a) La principale questione sollevata ma non risolta dal BGH, ossia se la pretesa agli interessi di cui al §38 WpÜG sia un diritto autonomo o meno, registra sostanzialmente due diverse opinioni. Alcuni autori ritengono che la pretesa agli interessi sia una pretesa autonoma[25], che gli azionisti della società bersaglio possono fare valere autonomamente verso l’Offerente e che, sostanzialmente, funge da sanzione privata nei confronti del mancato lancio dell’opa, non presupponendo una prestazione principale, risarcimento del danno o lancio tardivo dell’opa, cui legare gli interessi così dovuti. Altri autori, di contro, rispettando la lettera della legge che richiede una “controprestazione” su cui pagare gli interessi, sostengono che la pretesa agli interessi non possa essere slegata da una prestazione principale[26]. La prestazione principale, cui gli interessi sono accessori, può essere sia il lancio tardivo dell’opa obbligatoria, sia – ma come anticipato su questo punto le opinioni non sono unanimi – il risarcimento del danno arrecato agli azionisti. b) Tra le questioni risolte dal BGH, invece, quella più rilevante è se l’acting in concert di cui al §30 WpÜG possa essere realizzato anche attraverso comportamenti diversi dall’esercizio del voto in assemblea da parte dei soci, come ad esempio il voto dei membri del consiglio di sorveglianza. È unanime l’opinione che l’acting in concert si realizzi solamente se attraverso l’accordo o “in altra maniera” i soci mirano a realizzare un più complessivo piano industriale o strategico per la società [27]; questa conclusione si inferisce dalla seconda frase del secondo comma del §30 WpÜG, per la quale “sono eccettuati gli accordi sull’esercizio del voto in casi singoli”. La dottrina, peraltro, ritiene che l’acting in concert si possa riferire solo all’esercizio del diritto di voto degli stessi soggetti che decidono di cooperare [28]. Non si può sottacere che la prima frase del primo comma richiede che i soci abbiano concordato i loro comportamenti in relazione alla società e conclude che i diritti di voto vengano reciprocamente imputati al fine di valutare il superamento della soglia dell’opa obbligatoria, ma non afferma espressamente che il “comportamento [continua ..]

Sulla questione principale, ossia se il concerto possa estrinsecarsi o meno attraverso atti dei membri del consiglio di sorveglianza, il BGH assume una posizione che forse è corretta riguardo al caso concreto, ma che viene ricavata da un principio generale che pare eccessivamente restrittivo, se non lassista. Nel caso concreto, era probabilmente difficile sostenere che si fosse realizzato un “concerto”, ma questa conclusione deriva semplicemente dal fatto che il comportamento coordinato dei soci non era finalizzato a realizzare una complessiva strategia in grado di mutare la struttura di potere della società e, quindi, non integrava la ratio dell’opa obbligatoria e dell’“acting in concert”, trattandosi di una decisione assunta una tantum senza che i soci avessero intenzione di continuare a coordinare i loro comportamenti [31]. Il BGH, però giunge ad escludere il concerto, argomentando da un principio generale, ossia che l’acting in concert si realizzi solo attraverso il voto in assemblea degli stessi soggetti che si coordinano e che, quindi, sia esclusa dalla fattispecie il caso in cui i soci “inducano” i membri del consiglio di sorveglianza a votare in una certa maniera. Questa regola è eccessivamente lasca e, soprattutto, non sembra scaturire dalla lettera del §30 WpÜG, che come abbiamo visto, parla del voto dei soci concertisti al solo fine di individuare un’eccezione al principio generale. Infine, mi sembra criticabile anche l’altra argomentazione addotta dal BGH, per cui i componenti del consiglio di sorveglianza sono legati solo all’interesse sociale e non sono tenuti a obbedire ai soci. In primo luogo, questo è un ragionamento formalistico e talvolta avulso dalla realtà, posto che i componenti del consiglio di sorveglianza ben possono decidere di uniformare il loro voto ai dettami dei soci (come avvenuto nel caso di specie); inoltre, sotto un profilo sistematico, il piano dell’analisi dei poteri/doveri dei componenti del consiglio è diverso da quello che qui si discute: il primo riguarda i doveri dell’organo e eventualmente la sua responsabilità verso la società, mentre l’acting in concert si pone la questione di fatto se un certo comportamento realizzi una strategia concertata tra soci.